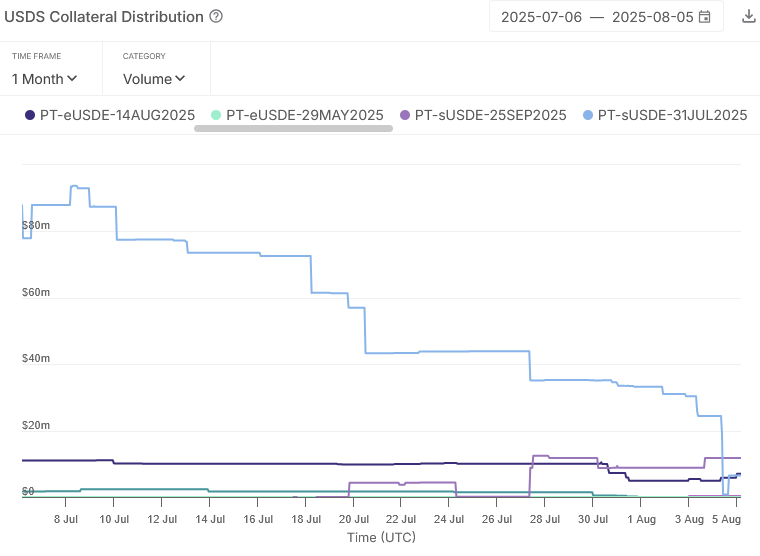

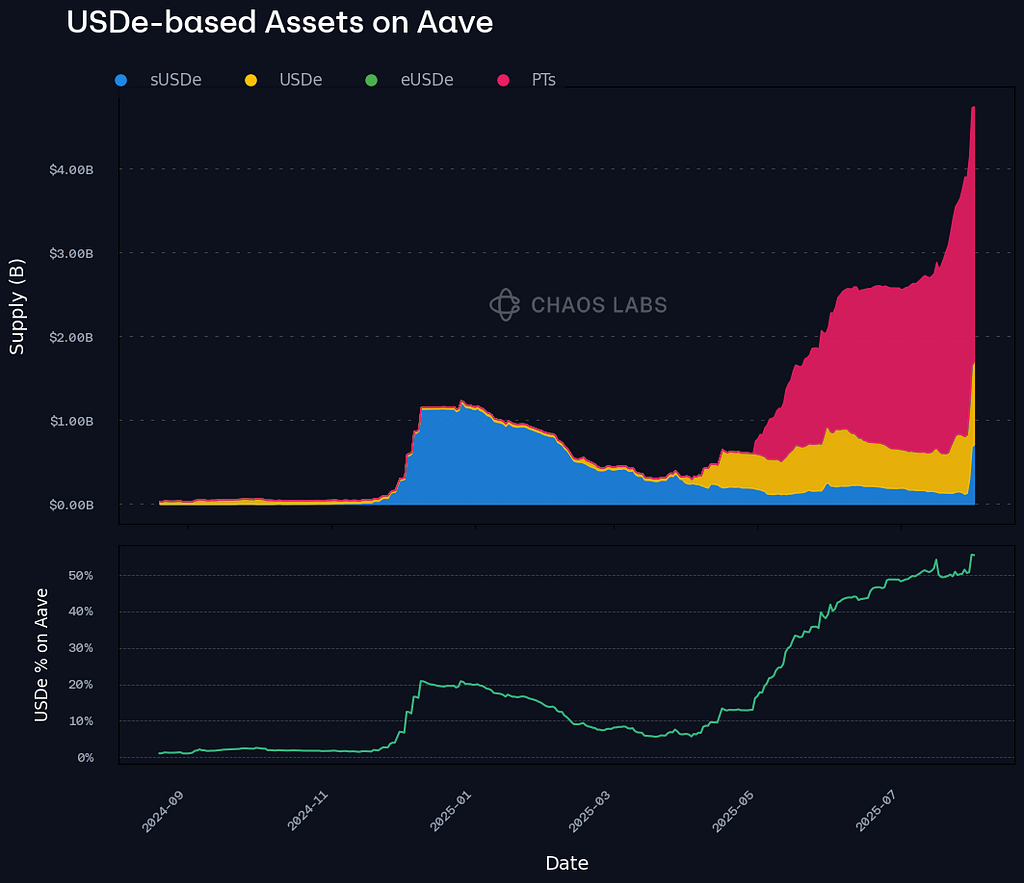

#### 歡迎來到加密貨幣風險評估,您的簡明清晰的資源,用於快速理解和導航加密貨幣和去中心化金融市場風險。每一期提供關鍵風險因素的快照和來自Sentora的去中心化金融風險平台的可操作見解。*此雙週風險評估是* *Sentora Research* 的一部分**TL;博士:*** 近 $9B 的高風險貸款* 整個生態系統日益增加的基差交易敞口* 功能策略:PT循環* 觀察:高PT槓杆與低基礎流動性### 風險脈搏與雷達亮點**Pendle市場到期期間的波動可用流動性** **來源:** **Sentora Aave Pulse**在Pendle PTs的到期期間,貨幣市場的流動性可能會劇烈波動。這對於想要在市場中增加槓杆的用戶來說,可能是一把雙刃劍:* 隨着用戶解除成熟的PT循環頭寸,市場上可用流動性的增加可以讓其他參與者在不提高市場利率的情況下增加借款* 嘗試利用流動性變化的用戶,如果使用的策略收益低於主要的PT策略,可能會發現他們的借款利率比預期的要高。 Sentora Aave 風險雷達如上圖所示,大多數可用流動性被新的 PT 借走,因爲舊的 PT 正在成熟。這在市場上創造了高流動性的時刻,但很快就被 PT 循環者搶走。### 當前事件風險**增長基礎交易敞口**由於穩定幣策略的收益在牛市中相對較低,DeFi 用戶一直在尋求槓杆策略,以提高其收益。大部分策略都是通過 Ethena 的 USDe 和 sUSDe 實現的,這些穩定幣在高收益穩定幣中擁有最大的供應量。這種槓杆主要是通過循環策略獲得的,用戶將 sUSDe ( 或 Pendle PT 衍生品 ) 作爲抵押,借入其他穩定幣,如 USDC 或 USDT,兌換成 sUSDe,然後重復這個過程。雖然許多借貸協議已經訪問這個循環一段時間,但Aave v3的新市場的引入極大地擴展了可用於執行這一策略的流動性。 Chaos Labs目前,**超過50%的總USDe供應**以其各種形式作爲抵押或在Aave上供應。這主要是由於USDe供應的新增長。雖然這個交易可能非常有吸引力,**循環收益輕鬆超過50%年化收益率**,但它依賴於多個市場條件,這些條件可能會造成類似於最近討論的槓杆(再)質押交易的問題。這意味着市場變化可能會迅速導致該策略產生負收益,從而在用戶中造成去槓杆化的狂潮。 Ethena預計下周sUSDe收益將明顯低於上個月,上述情況可能會發生,導致用戶尋求降低他們的槓杆頭寸。**關鍵風險點:**http://img-cdn.gateio.im/social/moments-380eef0412ec06524e573599733ae70c019283746574839201 Defillama* 大約有 **$100M USDe 和 $55M sUSDe 可以在以太坊主網上兌換爲 USDT*** 然而,這兩種資產之間的流動性重疊,因此總流動性低於合計總額* **此流動性不到 Aave** (sUSDe、PT sUSDe、PT USDe、PT eUSDe) 上主要 Ethena 抵押品的 4%* 這意味着一個 **約1500萬美元的10倍槓杆頭寸** 將耗盡市場上的所有流動性可以看出,與生態系統中的槓杆相比,迅速退出到另一個穩定幣的流動性相對較薄。也就是說,大多數執行此交易的大型機構將能夠直接贖回USDe,這可以緩解一些風險。然而,如果sUSDe利率低於Aave上穩定幣的借款利率,尋求退出的交易者湧入可能會導致高滑點情形,影響所有退出的用戶。這可能使循環者面臨在交易中承受負收益或因滑點立即虧損的選擇。( 特徵策略:PT循環補充上述部分,本週 Pulse 的功能將關注 PT 循環。作爲目前去中心化金融生態系統中最大的交易之一,該策略利用 Pendle 的本金代幣 )PTs### 的固定收益率,並通過從貨幣市場借入相關資產來增加槓杆。以下是使用 Ethena 資產進行 PT 循環的步驟:1. 購買PTs作爲基礎資產(USDe, sUSDe)2. 在貨幣市場中將PT作爲抵押品存入3. 借用非收益穩定幣4. 使用借入的資產購買額外的PTs5. 重復如上所述,這筆交易在最大槓杆下的收益率通常在40–60%年化收益率之間,可能非常有利可圖。然而,如果借貸利率持續上升,這筆交易可能會迅速變得負面。此外,解除這一頭寸的能力通常小於加槓杆時的能力。因此,在考慮執行此交易時,評估某些經濟風險是非常重要的。**USDe 錨定穩定性** Sentora Ethena 風險雷達* 基礎資產脫鉤可能會影響PT的價格,從而導致潛在的清算情景* 監控資產的歷史穩定性可以幫助用戶確定他們希望採取的槓杆,以避免這些清算* 許多借貸市場使用基礎預言機,這降低了由於瞬時脫鉤導致的清算風險* 在您進行槓杆交易的市場中,了解所使用的預言機是至關重要的**基礎資產的市場深度** **來源:即將發布的Sentora風險雷達*** 交易者應評估PT基礎資產的當前市場深度,以了解他們多容易地平倉和償還槓杆。* 這可以幫助確定您進入的頭寸大小**借款利率** **來源:** **Sentora Euler v2 風險雷達*** 監控您從中獲取槓杆的市場的借款利率,可以幫助用戶識別可能影響 PT 循環策略的市場變化。* 如果借款利率超過PTs固定利率,這將顯著降低整體策略的盈利能力* 根據歷史利率穩定性選擇借款市場可能有助於提高交易的整體成功率保持信息靈通,明智地管理風險,並保持流動性。想了解更多關於當前去中心化金融風險環境的信息嗎?請在這裏註冊我們8月13日的網路研討會。*免責聲明:本通訊僅供信息參考,不應被視爲財務建議.* 作爲抵押,借入其他穩定幣,如 USDC 或 USDT,兌換成 sUSDe,然後重復這個過程。

雖然許多借貸協議已經訪問這個循環一段時間,但Aave v3的新市場的引入極大地擴展了可用於執行這一策略的流動性。

關鍵風險點:

http://img-cdn.gateio.im/social/moments-380eef0412ec06524e573599733ae70c019283746574839201 Defillama* 大約有 $100M USDe 和 $55M sUSDe 可以在以太坊主網上兌換爲 USDT

可以看出,與生態系統中的槓杆相比,迅速退出到另一個穩定幣的流動性相對較薄。也就是說,大多數執行此交易的大型機構將能夠直接贖回USDe,這可以緩解一些風險。然而,如果sUSDe利率低於Aave上穩定幣的借款利率,尋求退出的交易者湧入可能會導致高滑點情形,影響所有退出的用戶。這可能使循環者面臨在交易中承受負收益或因滑點立即虧損的選擇。

( 特徵策略:PT循環

補充上述部分,本週 Pulse 的功能將關注 PT 循環。作爲目前去中心化金融生態系統中最大的交易之一,該策略利用 Pendle 的本金代幣 )PTs### 的固定收益率,並通過從貨幣市場借入相關資產來增加槓杆。以下是使用 Ethena 資產進行 PT 循環的步驟:

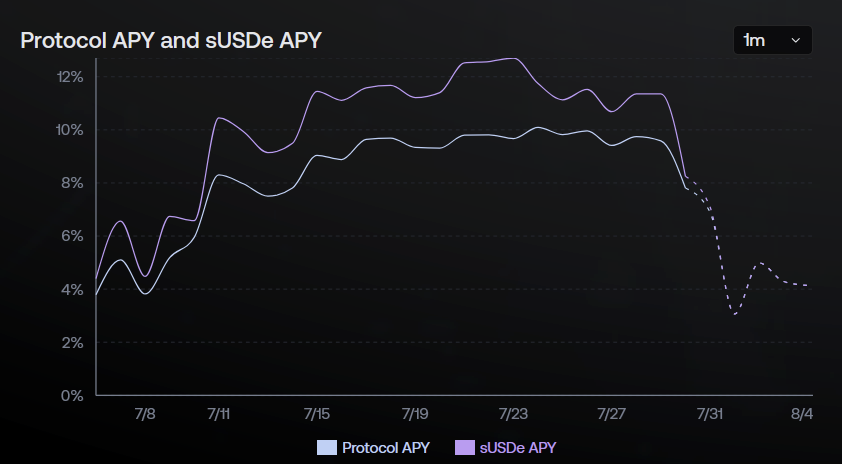

如上所述,這筆交易在最大槓杆下的收益率通常在40–60%年化收益率之間,可能非常有利可圖。然而,如果借貸利率持續上升,這筆交易可能會迅速變得負面。此外,解除這一頭寸的能力通常小於加槓杆時的能力。因此,在考慮執行此交易時,評估某些經濟風險是非常重要的。

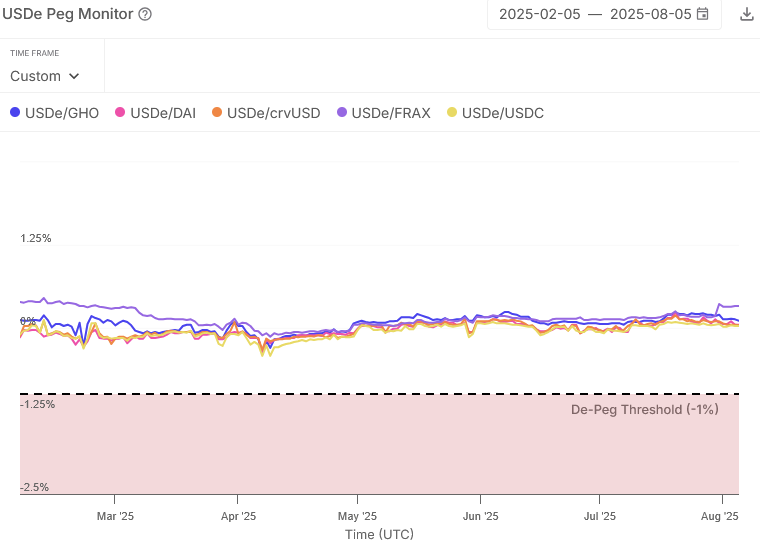

USDe 錨定穩定性

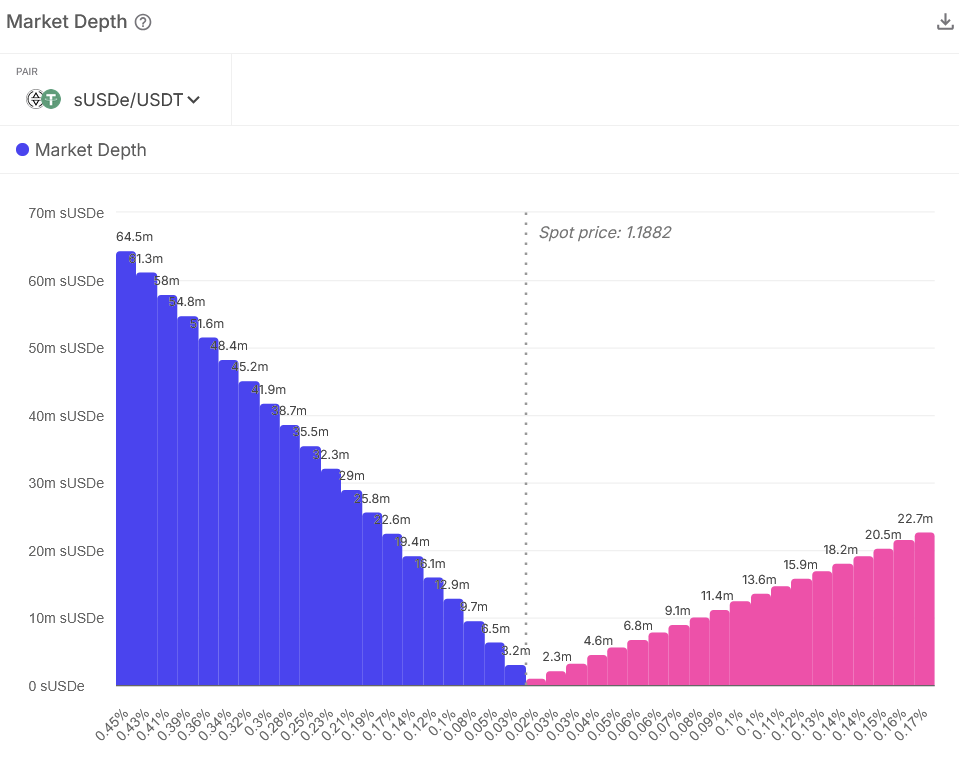

基礎資產的市場深度

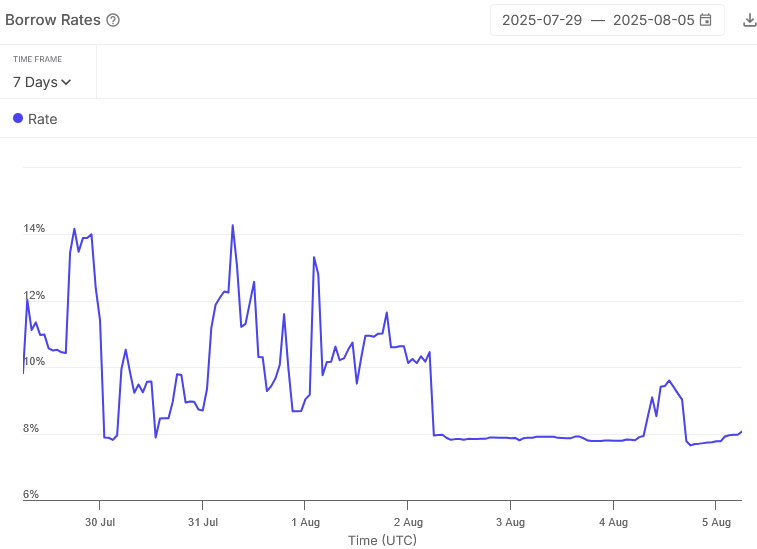

借款利率

保持信息靈通,明智地管理風險,並保持流動性。

想了解更多關於當前去中心化金融風險環境的信息嗎?請在這裏註冊我們8月13日的網路研討會。

免責聲明:本通訊僅供信息參考,不應被視爲財務建議.

![](http://img-cdn.gateio.im/social/moments-7320ffa7d7c5f3f08aa3c36b49c958ce019283746574839201

《脈搏:加密貨幣風險評估》最初發表於Medium的Sentora上,人們通過突出和回應這個故事繼續進行討論。